Ya se dieron a conocer los datos del último informe Latam Insurtech Journey, elaborado por Digital Insurance LatAm y patrocinado por Mapfre, con toda la información sobre el rubro en América Latina. Se trata de la octava edición de un documento en el que se analiza el estado de la industria insurtech en la región. “Los datos de este año brindan un panorama más que interesante, que deja ver un espíritu emprendedor y resiliente”, señalaron desde la aseguradora.

América Latina

En principio, el informe deja ver que la financiación insurtech en Latinoamérica durante el primer semestre de 2024 alcanzó los 26 millones de dólares (MUSD), un 78% menos que en los seis primeros meses de 2023. Si se analiza el periodo comprendido entre julio de 2023 y junio de 2024 (ambos incluidos), la cifra total asciende a 43 MUSD, el dato más bajo de la historia.

Sin embargo, y pese a este contexto de sequía en inversión venture capital (capital riesgo), el número total de startups del ecosistema insurtech en la región se sitúa en 498, lo que se traduce en un crecimiento del 6%. Teniendo en cuenta que la tasa de mortalidad fue del 10%, el crecimiento orgánico se sitúa en un 16% en los últimos doce meses, con 77 nuevas insurtech.

Ecosistema e inversión

Si desgranamos el total de startups existentes en la región, Brasil (203), Chile (72) y Colombia (67) son los territorios con mayor número de agentes. En tanto, la zona del Pacífico es la de mayor crecimiento porcentual, destacando Centroamérica (69%), Ecuador (35%), Colombia (24%) y Perú (23%). En la Argentina, el ecosistema experimentó un crecimiento del 6%, con una notable reducción en la tasa de mortalidad del 15% al 4%. Además, el informe destaca una marcada reactivación en los emprendimientos.

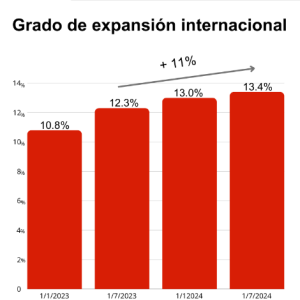

A lo largo del primer semestre de 2024, la expansión internacional creció un 11%, con un índice de internacionalización total del 13,4%. En este contexto, las startups insurtech multilatinas (aquellas que operan en más de un país) representan un 13%. Perú (42%) y Chile (30%) son los impulsores principales del aumento en el índice de expansión dada su necesidad de escalar los negocios. En cambio, Brasil exporta muy pocas insurtechs (<1%) debido a la naturaleza de su propio mercado.

El índice de atracción de compañías extranjeras es del 24,2%, creciendo 3,3 puntos respecto al inicio de año, cuando se situaba en un 20,9%. Si analizamos el periodo comprendido entre julio de 2023 y junio de 2024 (ambos incluidos), vemos que el crecimiento es del 35% (18,1% vs 24,2%). En promedio, una de cada cuatro startups insurtech en un mismo mercado es extranjera. Perú (63%), Ecuador (48%), Colombia (43%) y México (31%) son los países de América Latina que atraen más compañías insurtech extranjeras.

Mortalidad en descenso

La tasa de mortalidad anual del ecosistema se sitúa en un 10%, con 49 insurtechs desaparecidas en los últimos doce meses. En este sentido, el 92% de las startups que no sobreviven son de carácter local, de tal manera que el factor multilatina es esencial para la supervivencia de los negocios. Respecto de la proporción, la distribución representa un mayor porcentaje de fracasos, con un 67% de mortalidad frente a las habilitadoras (33%).

Brasil es el país más afectado en términos de mortalidad, con un 12%. La Argentina y Colombia presentan la mayor mejora en la tasa de mortalidad, con un 4% y 7% en el último año. Es posible que también haya algunos zombies que se verán desaparecer en los próximos trimestres.

Habilitadores y distribución

El 53% de insurtech están enfocadas en la distribución. Este dato refleja una caída del 6% respecto de 2020. Pese a que sigue siendo el ámbito mayoritario, el interés del ecosistema está mirando hacia otros modelos de negocio. La mayoría de las distribuidoras se concentran en líneas personales de auto y hogar, con modelos de broker y Managing General Agent (MGA), representando un 42%.

En lo referente a las habilitadoras o enablers, vemos un crecimiento de seis puntos porcentuales en los últimos cuatro años. Así, se sitúan estos modelos de negocio en el 47% del total dentro del ecosistema insurtech latinoamericano. En el informe se destaca que el 18% de ellas ofrecen soluciones para digitalizar la intermediación tradicional. También es importante señalar aquellas que brindan soluciones para la gestión de siniestros (14%) y las de detección del fraude (6%).

Análisis

Hugues Bertin, CEO y fundador de Digital Insurance LatAm, comentó que “el ecosistema insurtech de América Latina es muy resiliente. A pesar de la escasa financiación, la tasa de mortalidad bajó del 13% al 10% y, por ejemplo, la Argentina volvió a crecer (6%). Nunca sentí tanto entusiasmo en los países por colaborar con las startups insurtech. La Alianza Insurtech del Pacífico y otras asociaciones seguirán co-construyendo la protección del futuro ya que integran tanto a estos players como a todos los actores tradicionales, incluyendo las grandes aseguradoras de América Latina”.

Por su parte, Carlos Cendra, Scouting & Investment Lead en Mapfre Open Innovation, señaló que “habla muy bien del emprendedor latinoamericano que, pese a la baja inversión, el ecosistema siga apostando fuerte por la creación e impulso de nuevas startups para ayudar a crecer al sector, potenciando la reducción de la brecha aseguradora. América Latina es extremadamente resiliente y una región muy atractiva para los inversores, tanto locales como internacionales. Tendremos que monitorizar de cerca los próximos meses, pues si la inversión en venture capital no crece, de continuar así, 2025 se presentará como un año muy difícil y con una alta tasa de mortalidad en la industria”.

Informe

El Latam Insurtech Journey puede leerse y descargarse completo aquí.

Seguinos en las redes:

LinkedIn: https://bit.ly/TodoRiesgoLinkedIn

X: https://bit.ly/TodoRiesgoTwitter

Facebook: https://bit.ly/TodoRiesgoFacebook

YouTube: https://bit.ly/TodoRiesgoYouTube